תוכן עניינים

מבוא

פרק ראשון: שתי הגישות המובילות בהשקעות

פרק שני: הטיות וטעויות בקבלת החלטות

פרק שלישי: עקרונות למסחר נכון

פרק רביעי: אפיקי השקעה ומכשירי השקעה

פרק חמישי: בנייה נכונה של תיק השקעות

פרק שישי: מדידת ביצועים של קרנות נאמנות

פרק שביעי: ניתוח טכני

נספח ראשון: נרות יפניים

נספח שני: מתנדים

אחרית דבר

פרק ראשון

שתי הגישות המובילות בהשקעות

זה מפתיע שאנשים קוראים ספר שעניינו כיצד להרוויח בבורסה, שכן כמעט לכולנו יש הרגשה שנדע להגיב נכון, לקבל החלטות מוצלחות ולהרוויח הרבה, אז בשביל מה בכלל צריך ספר? החלטתי לכתוב את הספר לאחר שהבנתי שערך של מניות הוא דבר סובייקטיבי ושזו הסיבה לעובדה שגם לאנשי מקצוע יש הערכות שונות לגבי השווי האמתי של מניה. הסיפור מתחיל כשעשיתי את צעדיי הראשונים בשוק ההון, לאחר סיום התואר הראשון בכלכלה ובסטטיסטיקה, והתקבלתי לעבודה כמבצע בבורסה לניירות ערך. המסחר אז התנהל על ידי כרוז שהקריא את עודף הביקוש או ההיצע, ועם שינוי השער צעקנו כולנו סכומים באוויר עד שנוצר איזון.

החברה שבה עבדתי ניהלה כספים של לקוחות. בכל תיק לקוח נקבע שיעור מרבי של אחזקת מניות ואסור היה לעבור אותו, אבל מותר היה להחזיק פחות על פי שיקול דעתנו. מנכ"ל חברת ניהול התיקים שבה עבדתי הורה לכולם לפעול על פי מה שהאמנתי אז שהיה הגיוני מאוד: לשוק המניות יש שווי אמתי כלשהו, אם מחיר המניות ירד מתחת לשווי הזה, צריך לרכוש מניות בתיקים ולהגיע לשיעור האחזקה המרבי. כעת, ככל שיעלה המחיר, תקטין החברה את אחזקת המניות בתיקי הלקוחות עד שלא תחזיק כלל כאשר המחיר יגיע לשווי. אתם ודאי גם מרגישים שמדובר בתאוריה הגיונית, והיא באמת עובדת כל עוד שוק המניות אכן נע בטווח הנ"ל. המניות החלו לעלות והחברה הקטינה את אחזקת המניות עד לחיסול מלא כאשר הגיעו לטווח העליון.

אלא שאז המשיכו המניות לעלות ולעלות מעל לשווי ה"אמתי" שלהן, והלקוחות כבר לא הרוויחו מהעלייה. אני זוכר מקרה שבמשך חצי שנה עלו המניות עליות משמעותיות מעבר ל"שווי ההוגן" והלקוחות לא רכבו על הגל הזה כי ירדו מהתחנה כשהמחיר הגיע ל"שווי האמתי".

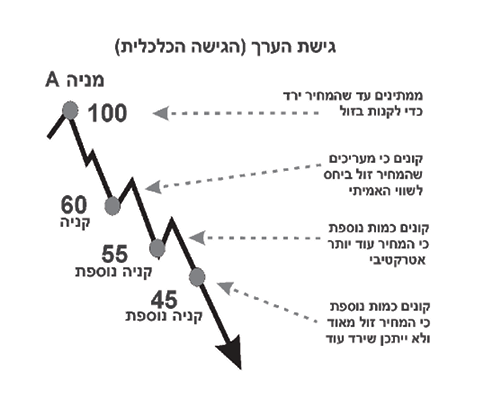

התאוריות הכלכליות שאותן למדתי באוניברסיטה חיזקו את התפיסה שהייתה לי לגבי שווי אמתי — לכאורה כדאי לקנות כשהמחיר יורד והנכס זול יותר ולמכור כשהוא מגיע לשווי שלו. אם שקלתי קנייה, היה לי קושי פסיכולוגי לחשוב שעדיין כדאי לקנות כאשר המחיר עלה ובמקביל קניתי בקלות עם ירידת המחיר. באופן דומה מיהרתי למכור מניה שרכשתי כאשר המחיר עלה, שכן המחיר כבר "יקר מדי", ואם המחיר ירד הרגשתי שזו מציאה יותר אטרקטיבית, מוסיף כמות וקונה עוד.

1. גישת הערך מול הגישה הטכנית

בעיסוקי הבא שימשתי יועץ השקעות בבנק גדול. בשנתיים הראשונות לעבודתי בבנק הבורסה גאתה וכולנו, הלקוחות והבנק, נהנינו מעליות שערים משמעותיות ומרווחים נאים. לאחר שנתיים החלו הירידות. תמיד הקפדתי להיות זהיר עם לקוחותיי ודאגתי להתאים את התיק לאופי הלקוח, לכן הם צלחו את הירידות בצורה סבירה. בחשבוני הפרטי, לעומת זאת, הייתי מוכן ליטול סיכונים גדולים. לקחתי הלוואה שהייתה בגובה השכר השנתי שלי. אשתי רצתה מכונת כביסה חדשה, וכאשר דיברנו על לקיחת הלוואה לצורך השקעה הבטחתי לה שהיא תקבל גם מקרר חדש וגם טיול לחו"ל עם הכסף שנרוויח. בתום כמה חודשים מצאתי עצמי עם תיק השקעות מחוק והלוואה שתפחה יותר ויותר, בתוספת ריבית כמובן. פרסתי את ההלוואה לשנתיים ועשיתי הפסקה עם השקעותיי הפרטיות. לאשתי הבאתי פרח במקום מכשירים חשמליים וכרטיסי טיסה. ייחסתי את ההפסד לחוסר מזל בלבד.

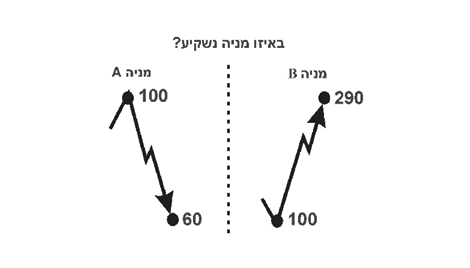

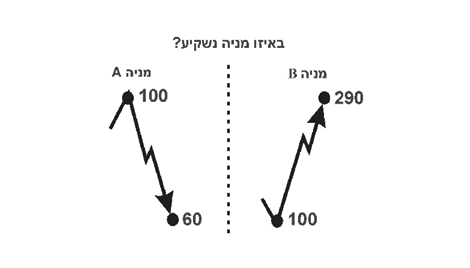

ערב אחד ישבתי בבית וראיתי תכנית טלוויזיה שבה נשאלה השאלה הבאה: אם יש בשוק שתי מניות בלבד, האחת ירדה ממחיר של 100 למחיר 60 והשנייה עלתה ממחיר של 100 ל־290 — באיזו מניה נשקיע? (נסו לענות על השאלה לפני שתמשיכו לקרוא).

בחרתי את המניה שירדה כי היא נחשבת זולה. היום אני יודע שבחרתי כמו רוב המשקיעים. השאלה ששאלו בתכנית הטלוויזיה מאירה בפנינו את ההבדל בין שתי גישות המנוגדות בתכלית: גישת הערך, שמוכרת גם כגישה הכלכלית, והגישה הטכנית המוכרת גם כגישה הפסיכולוגית.

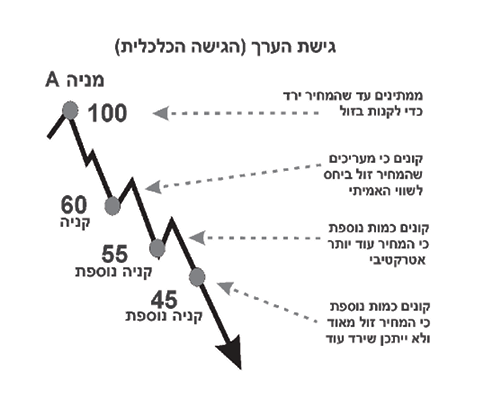

גישת הערך או הגישה הכלכלית

גישת הערך מניחה שקיים ערך למניה המהווה את השווי ההוגן שלה, כלומר ערכה האמתי. על פי גישה זו נרכוש מניה אם נעריך שמחירה זול ביחס לשוויה האמתי. אם מחיר המניה ירד, מחירה נעשה אפילו אטרקטיבי יותר וצריך להוביל לקניות נוספות. גישה זו מנחה את קבלת ההחלטות של רוב האנשים, ובפרק הבא נלמד על תופעת העיגון הגורמת לנטייה הטבעית שלנו לייחס ערך מוחלט כלשהו לנכס מסוים. אם נכס כלשהו, נניח רכב, נמכר בפועל תמורת 100,000 שקל במשך תקופה, המשמעות היא שלקוחות ניגשו לסוכנות המכוניות ושילמו 100,000 שקל עבור כל רכב. אם מחיר הרכב ירד ויעמוד על 70,000 שקל, נרגיש שמדובר ב"מציאה". תופעה זו נכונה לכלל הציבור, אבל היא מקבלת תוקף מיוחד אצל מי שלומד כלכלה ומנהל עסקים. כסטודנט, שיננתי מודלים המניחים שהשוק הוא יעיל, שמחיר מניה אכן משקף את השווי האמתי שלה, וכך התקבעה אצלי צורת מחשבה זו.

בטווח הארוך אפשר לצפות שחלק מהמניות יהיו שוות יותר עם הזמן שעובר. החברות פועלות ומגדילות את רווחיהן ובהמשך גם את הערך עבור המשקיעים. אנחנו לא יודעים מראש אילו מניות יגדילו את שוויין וישגשגו, אבל בדיעבד אנחנו יכולים לראות שחברה מסוימת הצליחה ואחרת לא.

החיסרון הגדול של גישת הערך הוא שהיא עלולה לשגות בגדול בטווח הקצר. מחירי מניות יורדים בתקופות מסוימות בעשרות אחוזים ובתקופות אחרות עולים במאות אחוזים גם אם לא השתנה דבר בפעילות החברה.

הבעייתיות של הגישה הכלכלית מתגלה גם כשמבקשים לקבוע מהו השווי הכלכלי של נכס מסוים. ניקח לדוגמה את שער הדולר: האם דולר במחיר של ארבעה שקלים הוא מחיר הוגן וכלכלי? אולי דווקא מחיר של שקל וחצי הוא השווי הכלכלי של הדולר?

מחירי המטבעות נקבעים בין היתר בהשפעת המדינות. סין, לדוגמה, שומרת כבר שנים רבות ששער המטבע שלה יהיה נמוך ככל האפשר יחסית למטבעות אחרים בעולם. היא משיגה את מטרתה על ידי התערבות פעילה בשוק המט"ח והצמדתו לשער הדולר. האם ניתן לומר שזהו הערך הכלכלי של המטבע הסיני?

ידוע שבהערכת שווי של מניות תתקבלנה תוצאות שונות אצל מעריכים שונים, ולפעמים התוצאות שונות מאוד. ההבדלים נובעים מציפיות שונות של התפתחות החברה, משיטות שונות לקביעת השווי או אפילו משימוש בשער היוון שונה. כך מתקבלות הערכות שווי שונות מאוד באופן מהותי ולעתים בפער של מאות אחוזים. מי מהמעריכים העריך את השווי המדויק של החברה? הפתרון הטוב ביותר לוויכוח, ולדעתי גם הנכון ביותר, הוא להודות שלא ניתן לדעת מהו השווי האמתי והמוחלט של חברה. חברה תהיה שווה בדיוק את המחיר שהקונה יהיה מוכן לשלם בעבורה והמוכר למכור אותה.

ראינו שגישת הערך עשויה להיות טובה לטווח ארוך. השקעה במניות לאורך שנים מניבה תשואה הנובעת מצמיחת החברות ומהרווחיות שלהן. קחו למשל את מניית גוגל, שהונפקה בשנת 2004 במחיר 001 דולר וקפצה בסוף 2013 למחיר גבוה פי תשעה. החברה אכן גדלה והרחיבה את פעילותה ואת הכנסותיה, וראוי ששווי המניה יעלה. זו הסיבה שמרבית יועצי ההשקעות ממליצים להחזיק מניות לאורך זמן, וגם במצב של הפסדים ואפילו כבדים, להמתין בסבלנות.

זו אכן עצה טובה אבל קשה לביצוע. בתקופות שבהן המניות יורדות, והמשקיעים מסתכלים בצג המחשב ובכל בוקר מחשבים כמה כסף נמחק להם מהתיק, רובם יתייאשו מהר יותר או פחות וימכרו את המניות. אחד ממנהלי קרן מצליחה מאוד בארצות הברית, שהרוויחה מהשקעות במדד ה־005S&P ועשתה זאת בעקביות ולאורך זמן, סיפר בריאיון שאף על פי שהמניות עלו הרבה ושהקרן השיגה ביצועים מרשימים מעל המדד, בדיקה שלהם הראתה שהקרן הפסידה כסף. ההסבר שלו לכך הוא שאחרי ירידות ניהלה הקרן סכום קטן באופן יחסי שנהנה מרווחים מרשימים, אבל ככל שנמשכו העליות נוספו סכומים משמעותיים שספגו הפסדים כבדים ויצאו בהדרגה כאשר הבורסה ירדה. תרחיש זה חזר על עצמו בכל כמה שנים.

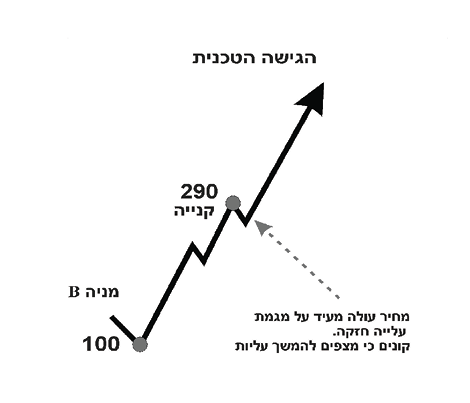

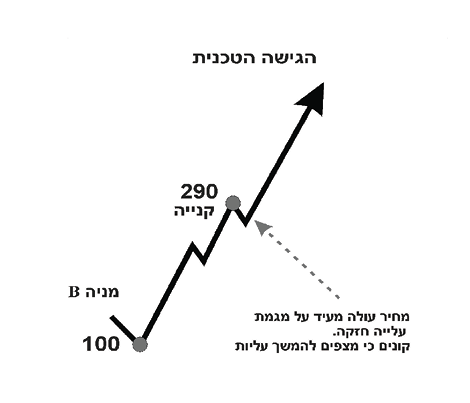

הגישה הטכנית או הגישה הפסיכולוגית

מי שפועל על סמך הגישה הטכנית לא חושב על ערך המניות, על שווי החברות או על מדיניות חלוקת הדיבידנדים שלהן. גם העובדה שהחברה פועלת למען הסביבה, או שנתגלה נפט בשדות השייכים לה, לא תשפיע עליו. הוא מסתכל בעיקר על השינויים במחירי המניה ובונה על כך שמה שהיה הוא שיהיה: עליית מחיר במניה מסוימת תוביל אותו להנחה שהמחיר צפוי להמשיך לעלות, וירידת מחיר תוביל אותו להנחה שכדאי למכור כי המחיר צפוי להמשיך ולרדת.

יש התאמות שהמשקיע הטכני חייב לבצע. למשל, ירידה קטנה זמנית בשער נייר הערך, כשסך הכול נצפתה עלייה, לא תגרום מיד למכירת נייר הערך. היתרון של קבלת החלטות כזו הוא האפשרות ליצירת רווח או להימנע מהפסד גם בטווח הקצר. גישה זו מותאמת להשקעה על פי מגמות שוק שעשויות להימשך חודשים אחדים או אפילו ימים או שעות, שכן כאשר מתפתחות מגמות יש להן נטייה להימשך ואנו יכולים לנצל אותן להפקת רווחים או למניעת הפסדים. מתברר כי פעילות שכזו אינה קלה ורוב בתי ההשקעות נמנעים מלפעול על פיה. לפיכך, כמעט כל בתי ההשקעות מקבלים החלטות על פי גישת הערך שעובדת לטווח ארוך בלבד.

2. לימוד התחום של המכשירים הפיננסיים

במשך שבע שנים עבדתי בבנק כיועץ השקעות. אהבתי את תחום האופציות, שאותו מצאתי מרתק מאוד. בהמשך קודמתי לתפקיד של יועץ אזורי. בין השאר לימדתי את יועצי ההשקעות בבנק את תחום האופציות והחוזים העתידיים וכיצד לקדם עסקאות בתחום זה. זו הייתה תקופה חשובה שבה למדתי רבות על שימוש במכשירים פיננסיים. כאשר למדתי לסחור עשיתי שימוש נרחב באופציות כדי להגדיל את יחס הסיכוי/סיכון של כל עסקה.

לאחר מכן עזבתי את הבנק כדי לשמש איש שיווק בחברה גדולה ומובילה לניהול תיקי השקעות. בתחילה עלו שוקי המניות ואיגרות החוב והניבו רווחים נאים, אבל אחרי כשנה וחצי החל השוק לרדת וכך מצאתי עצמי מסביר ללקוחות מדוע הם הפסידו. חשבתי שכאשר אתקדם ואוכל להשפיע אכניס לניהול תיקי ההשקעות את השימוש באופציות, הן במטרה להגן על התיק והן במטרה להרוויח מירידות שערים. לצערי החברה שבה עבדתי הייתה שמרנית מאוד ולא אפשרה שימוש שכזה. על רקע זה עזבתי את מקום עבודתי ופתחתי חברה לניהול תיקי השקעות, שמטרתה להניב רווחים בכל מצב שוק. בדיעבד אני מבין את הימנעות החברה משימוש באופציות. שימוש שכזה מחייב פיתוח שיטת מסחר מסודרת ומורכבת ואורך נשימה, שבלעדיהם הסיכוי להרוויח ממסחר בכלל ומאופציות בפרט הוא נמוך מאוד.

יש להבין כי מסחר נכון ושימוש באופציות יניבו הפסדים במספר רב של עסקאות. החכמה היא להרוויח מספיק בחלק מהעסקאות, באופן שיכסה על ההפסדים ואף יעלה עליהם.

3. ניהול סיכונים

כאשר עזבתי את מקום עבודתי והקמתי את חברת "תטא 1 השקעות וניירות ערך בע"מ", נחשבתי לאיש מקצוע מוערך, חשבתי שאני יודע הרבה על השקעות והאמנתי שאשיג רווחים נאים ללקוחותיי. עדיין לא הבנתי שלמרות הניסיון התאורטי כיועץ, מלבד ניהול תיק אישי (שהפסיד) אין לי ניסיון בניהול כספים ובקבלת החלטות.

למזלי, כדי למשוך לקוחות התחייבתי כלפיהם שהתיק שלהם לא יניב הפסד גבוה מאחוז אחד לחודש. כך, בלא שהייתי מודע לכך, שמרתי על הכלל הראשון והחשוב ביותר: תמיד יש לדאוג שלא להפסיד הרבה כסף ולסכן מעט בכל עסקה. אם יש לנו 1,000 דולר ונסכן בכל עסקה 053 דולר, אזי הפסד בעסקה הראשונה יגרום לנו להפסיד שליש מכספנו. במצב שכזה, העסקה הבאה תסכן מחצית מכספנו, שיקול הדעת ישתבש והסיכויים למחוק את כספנו גדלים. כלל אצבע שקבעתי לעצמי הוא לא לסכן יותר מאחוז מכספי התיק בעסקה אחת ובדרך כלל הרבה פחות. על נושאים אלו ואחרים ארחיב בהמשך כאשר אדון בניהול סיכונים ובאסטרטגיות מסחר.

4. עודף ביטחון

באופן פרדוקסלי הדבר הגרוע ביותר שיכול לקרות למשקיע הוא להרוויח בעסקאות הראשונות. מי שמרוויח בתחילת דרכו, עלול לסיים את הקריירה במסחר במצב גרוע יותר ממי שהפסיד. הרווח גורם לאשליית ביטחון אצל המשקיע, שקיבל הוכחות לחכמתו, ליכולתו, לנכונות החלטותיו ולמזלו הטוב. מצב כזה יוביל בדרך כלל להגדלת הסיכונים כדי להניב רווח גבוה יותר ועלול לגרום לאחר מכן להפסדים כבדים יותר. כאשר סוחרים יש לסכן סכומים קטנים ככל האפשר, ורק לאחר תקופה ארוכה שבה עוקבים אחר העסקאות ורואים רווחים לאורך זמן, יש להגדיל בהדרגה את סכומי העסקאות.

ביצוע עסקאות "על הנייר" (שימוש בדמו) אינו מועיל כי ההחלטות מתקבלות בצורה שונה כאשר משקיעים כסף אמתי. בשל רגשות שמתלווים בעת קבלת ההחלטות בכסף אמתי, רווחים נאים במסחר בדֶמו יתאיידו במהרה בעת ביצוע עסקאות אמתיות.

לקוח שלי סיפר שלקח בחור צעיר ולימד אותו כמה דברים בסיסיים במסחר. הוא הקציב לבחור סכום כסף והצעיר הרוויח בכל חודש כמה אלפי דולרים. בהמשך סיפר ש"עבד" על הבחור, ונתן לו להאמין שהוא רק מתאמן וסוחר בדמו. כעבור כמה חודשים, כשהבחור הבין שהמסחר שלו התבצע עם כסף אמתי, הוא לא הצליח לשחזר את הצלחותיו וחדל להרוויח.

5. אני כסוחר מתחיל

התחלתי לנהל תיקים באוקטובר 2001 כאשר לקוחות אחדים מסרו את כספם לניהולי. השוק היה במגמת ירידה, אבל בדצמבר 2001 הוריד בנק ישראל את הריבית ב־2% ושבועיים לאחר מכן ב־2% נוספים, והשוק זינק. בינואר 2002 הניבה הפוזיציה האופטימית שפתחתי בדצמבר רווח של 16%-15% ללקוחות. רק אחרי שסגרתי את הפוזיציה, גיליתי שזהו הרווח שהניבה הפוזיציה. אם הייתי יודע מהו הרווח בכל נקודת זמן, הייתי מקבע אותו עוד לפני שגדל כל כך, אבל המשרד היה חדש ומערכות המחשב עדיין לא פעלו כמו שצריך. לא ידעתי מהו השווי האמתי של הפוזיציה ורק אחרי שסגרתי, במקרה בנקודה הטובה ביותר, ראיתי את הרווחים הנאים. בחודשים הבאים הפסדתי כמעט בכל חודש עד 1% וסיימתי את 2002 עם רווחים ללקוחות של 8%-7%.

בדקתי את עצמי וראיתי שבכל שנת 2002 בניתי אסטרטגיות לעלייה כאשר השוק ירד. הבנתי שיש לי נטייה לחשוב כל הזמן שהשוק עולה ושדרושים לי כלים כדי להחליט אם השוק חיובי או שלילי. מתוך מצוקה פניתי לניתוח טכני, אף שבתחילה לא האמנתי בו. התחום היה אז בחיתוליו ומעטים השתמשו בו.

במשך לילות ארוכים הורדתי חומר באינטרנט על ניתוח טכני ומסחר והתחלתי את הדרך הארוכה של להפוך לסוחר. לאחר שקראתי ולמדתי הבנתי גם מדוע הניתוח הטכני עובד. התחלתי לכתוב תחזיות ולהשתפר בחיזוי עד שהגעתי לרמה סבירה שאפשרה לי לחזות כיצד יתנהג השוק. אבל גם כשהגעתי לשליטה טובה בניתוח טכני וידעתי לחזות מצוין, עדיין הפסדתי כסף. בהדרגה למדתי שלא מספיק לדעת לנתח את השוק, אלא יש להוסיף לזה גם ניהול סיכונים ולמצוא דרך למנוע מהרגשות שלי להשפיע על החלטותיי. השפעה שכזו, כך הבנתי, הובילה אותי כמעט תמיד להפסד. בהמשך הגיעה שנת 2008, ואנחנו היינו היחידים שעשו רווחים נאים במפולת קשה, שבה כמעט כל ההשקעות הקיימות הפסידו.

חלק גדול מהספר אקדיש ללימוד תחום הניתוח הטכני שבעזרתו ניתן לחזות, למדוד ולנהל סיכונים. בפרקים הבאים נלמד על ההטיות והטעויות שגורמות לנו כמעט תמיד לפגיעה בתשואה ומה עלינו לעשות כדי להרוויח בטווח הארוך. נדבר על כיצד לבנות תיק השקעות ומהם העקרונות שעל פיהם צריך לפעול כדי לקבל החלטות השקעה טובות ולפזר נכון את הסיכון. נדון בבעייתיות של מדידת הסיכון של תיק השקעות ונסביר מהן השקעות אלטרנטיביות ומה החשיבות שלהן עבור המשקיעים.